Jakie jest znaczenie ukraińskiego rolnictwa dla Polski?

W skrócie

Wojna na Ukrainie może oznaczać spadek o ponad 1/3 wielkości ukraińskiej produkcji rolnej. Według szacunków Komisji Europejskiej z września 2022 r. aż ok. 22% produkcji pszenicy, 20% jęczmienia i 13% rzepaku przypada na obszary, na których prowadzone są działania wojenne. Polskie rolnictwo być może wypełnia już częściowo lukę powstałą w wyniku problemów ukraińskiego rolnictwa i sankcji nałożonych na Rosję. Ostatnie lata pokazały, że rolnictwo Polski i Ukrainy może zarówno się uzupełniać, jak i wzajemnie konkurować. Jakie jest znaczenie ukraińskiego rolnictwa dla Polski i UE? Jakie wyzwania i szanse we współpracy dla polskiego rolnictwa niesie konflikt na Ukrainie oraz proces odbudowy tego państwa?

Znaczenie ukraińskiego rolnictwa dla świata, UE i Polski

Wojna na Ukrainie uwidoczniła ważną rolę tego kraju w zapewnianiu światowych potrzeb żywieniowych, ale jednocześnie zrodziła wiele pytań dotyczących możliwości odbudowy potencjału ukraińskiego rolnictwa oraz jego miejsca w warunkach integracji gospodarczej i politycznej z Unią Europejską, w tym z Polską.

Bazując na danych ONZ do spraw Wyżywienia i Rolnictwa (FAO), można stwierdzić, że Ukraina ma szczególne znaczenie dla światowej produkcji zbóż (jęczmienia, pszenicy), kukurydzy i nasion słonecznika, które stanowią dla wielu krajów rozwijających się kluczowe źródło do produkcji pasz i przetworzonych wyrobów spożywczych.

Według USDA w 2021 r. głównymi odbiorcami ukraińskich wyrobów rolnych (według wartości ukraińskiego eksportu w USD) były UE (27,7%), Chiny (15,1%) i Indie (7,2%). UE konsumowała ok. 1/3 ukraińskiego eksportu w przypadku oleju słonecznikowego, kukurydzy, makuch słonecznika oraz ok. 2/3 nasion rzepaku.

Warunki handlu między UE a Ukrainą są regulowane od stycznia 2016 r. Umową o wolnym handlu (Deep and Comprehensive Free Trade Agreement, DCFTA). W jej ramach zniesiono większość ceł, w tym na produkty rolno-spożywcze, natomiast utrzymano szereg instrumentów ochronnych, m.in. kontyngenty taryfowe.

Ukraina zachowała możliwość stosowania podwyższonych stawek celnych na płody rolne i przetworzone produkty (mają być one stopniowo obniżane do 2026 r.). Jednocześnie w celu ochrony rynku krajowego przed nadmiernym wywozem do 2031 r. Ukraina może stosować ograniczenia na eksport wyrobów ukraińskich do UE.

W związku z konfliktem wojennym w celu ułatwienia ukraińskim producentom eksportu na unijny rynek, w czerwcu 2022 r. UE wydała rozporządzenie o tymczasowej, tj. na okres roku, pełnej liberalizacji dostępu do rynku UE dla ukraińskich produktów, w tym m.in. rolno-spożywczych.

Analizując rolę Ukrainy w handlu UE należy mieć na uwadze, że UE jest jednym z największych producentów wyrobów rolno-spożywczych na świecie. Produkcja rolna UE jest wysoce wydajna i dodatkowo wspierana przez instrumenty Wspólnej Polityki Rolnej. UE dysponuje przewagami konkurencyjnymi praktycznie we wszystkich obszarach produkcji i przetwórstwa.

Relatywnie duże znaczenie Ukraina ma tylko w przypadku niektórych kategorii towarów rolno-spożywczych w handlu z UE. W 2021 r. Ukraina plasowała się na 13. miejscu w eksporcie rolno-spożywczym UE (1,6%), natomiast w przypadku importu stała na 4. pozycji (5,3%).

Tabela 1. Struktura importu z Ukrainy oraz eksportu na Ukrainę sektora rolno-spożywczego UE. 2021, EUR

| Eksport | Udział | Import | Udział |

| Karma dla zwierząt | 7,1% | Oleje roślinne inne niż olej palmowy i oliwa z oliwek | 29,8% |

| Czekolada, wyroby cukiernicze i lody | 7,0% | Zboża, inne niż pszenica i ryż | 24,3% |

| Ser | 6,9% | Rośliny oleiste (inne niż soja) | 15,5% |

| Cygara i papierosy | 5,3% | Makuchy | 5,7% |

| Wino, wermut, cydr i ocet winny | 5,1% | Owoce świeże lub suszone, z wyłączeniem cytrusów i owoców tropikalnych | 3,3% |

Źródło: dane Komisji Europejskiej, opracowanie własne

Z perspektywy Polski Ukraina jest relatywnie małym partnerem handlowym w tym obszarze. Udział Ukrainy w polskim eksporcie wyrobów rolno-spożywczych wyniósł w 2021 r. 2,2%, z kolei udział Ukrainy w imporcie do Polski tych wyrobów 3,7%. Eksport produktów rolno-spożywczych w okresie 2017-2021 z Polski do Ukrainy wzrósł z 0,5 do 0,9 mld EUR, zaś import do Polski z 0,4 do 0,8 mld EUR. W latach 2017-2021 (oprócz 2020 r.) Polska generowała deficyt w handlu z Ukrainą, który na koniec tego okresu wyniósł 0,1 mld EUR.

W dużym uproszczeniu wymianę handlową Ukrainy z Polską i UE można scharakteryzować jako eksport z Ukrainy płodów rolnych o niskim stopniu przetworzenia i import na Ukrainę produktów spożywczych o wysokim stopniu przetworzenia. Ukraina nadal znacząco odbiega od stopnia przetwórstwa charakterystycznego dla krajów UE, w tym Polski.

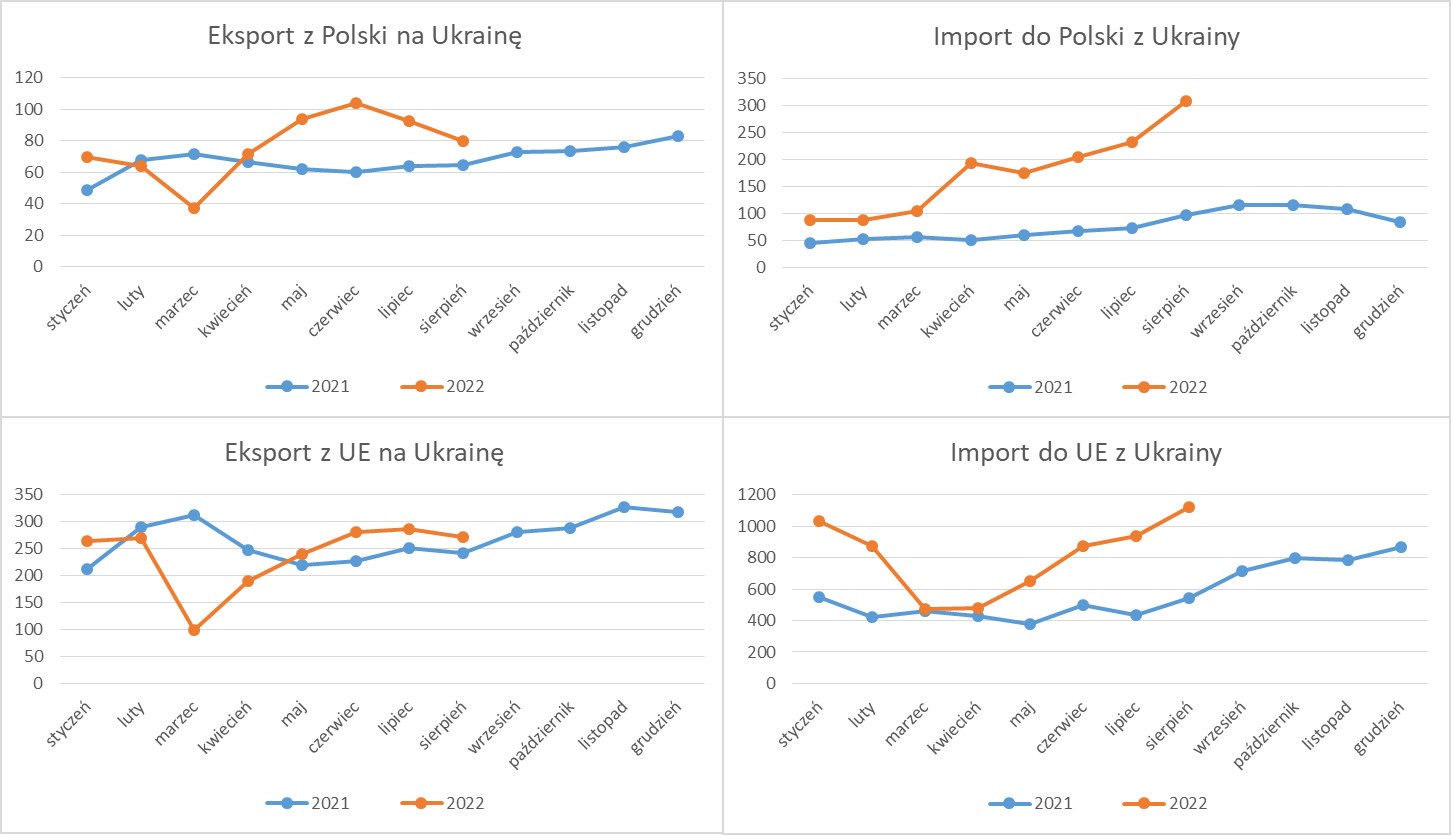

Tendencje handlowe, jakie notowano w 2022 r., są trudne do interpretacji ze względu na wyjątkowy charakter, w tym szereg mechanizmów interwencyjnych wspierających import i eksport. Trend handlu towarami rolno-spożywczymi Polski i UE z Ukrainą (wskazany na poniższym rysunku) pokazuje wręcz okresowe zintensyfikowanie handlu, co, mając na uwadze tendencje w ubiegłych latach, wydaje się raczej anomalią.

Rysunek 1. Eksport z Polski i UE na Ukrainę oraz import z Ukrainy do Polski i UE wyrobów rolno-spożywczych. mln EUR

Źródło: dane Eurostatu, opracowanie własne

Wojna uderza w produkcję

Rosyjska inwazja zasadniczo wpłynęła na możliwości ukraińskiego rolnictwa. Zanotowano spadek bieżącej produkcji rolnej. Została ograniczona możliwość eksportu produktów rolnych zmagazynowanych we wcześniejszych okresach, co może mieć istotny wpływ na światowy wolumen produkcji rolnej.

W raporcie z października 2022 r. IGC zakładało, że globalne zbiory zbóż w sezonie 2022/23 wyniosą 2,56 mld t, tj. ok. 1% mniej niż w poprzednim sezonie. Główne czynniki spadku to zmniejszona produkcja kukurydzy w Ukrainie, UE i USA. Z kolei w przypadku pszenicy, jęczmienia i owsa prognozowany jest wzrost produkcji. Prognoza IGC zakłada na poziomie światowym równoważenie deficytów produkcji po stronie ukraińskiej nadwyżkami produkcji w innych krajach, w tym Rosji.

W razie braku wystąpienia równoważących nadwyżek produkcyjnych w innych krajach spadek produkcji rolnej na Ukrainie stwarza istotne ryzyko w zakresie zapewnienia światowych potrzeb żywieniowych.

Inwazja rosyjska skutkuje dla Ukrainy dramatycznym spadkiem produkcji rolnej. Według danych instytucji międzynarodowych w przypadku ukraińskiej produkcji rolnej w sezonie 2022/2023 w relacji do sezonu 2021/2022 prognozuje się (USDA) następujące spadki:

- pszenica: -37,9% (z 33,0 mln t do 20,5 mln t);

- kukurydza: -24,2% (z 42,1 mln t do 31,5 mln t);

- jęczmień: -34,7% (z 10,0 mln t do 6,5 mln t).

Na podstawie prognoz USDA na październik 2022 r. szacuje się, że wojna na Ukrainie może oznaczać spadek o ponad 1/3 wielkości ukraińskiej produkcji rolnej.

Jednym z czynników mających kluczowy wpływ na możliwości produkcyjne ukraińskiego rolnictwa jest realna dostępność areałów rolnych. Według szacunków Komisji Europejskiej z września 2022 r. ok. 22% produkcji pszenicy, 20% jęczmienia, 13% rzepaku i 10% słonecznika przypada na obszary, na których prowadzone są działania wojenne.

Tabela 2. Prognoza produkcji przez Ukrainę wybranych wyrobów i przeciętnych plonów z 1 ha.

Oznaczenia: P… – prognoza, 5 śr. … – 5-letnia średnia. Źródło: Komisja Europejska

Zaburzenie ukraińskiej produkcji rolnej wpływa w szczególności na kraje rozwijające się, które nie dysponują własnym rozwiniętym rolnictwem ani dochodami pozwalającymi efektywnie konkurować o żywność w warunkach rosnących cen. Do tej grupy państw można zaliczyć samą Ukrainę, która ze względu na ograniczony potencjał przetwórstwa zmuszona jest importować przetworzoną żywność w warunkach wysokich cen.

Poza niedoborem podaży kluczowym czynników wpływającym na ceny produktów rolno-spożywczych są wzrastające ceny energii. Przykładowo z perspektywy cen nawozów wzrost cen energii powoduje wzrost kosztów wydobycia fosforu i potasu, które stanowią główny składnik nawozów fosforowych i potasowych. Z kolei wzrost cen gazu ziemnego bezpośrednio wpływa na wzrost cen nawozów azotowych.

Dodatkowym czynnikiem komplikującym ocenę możliwych trendów jest dostępność nawozów z uwagi na sankcje nałożone na Białoruś i Rosję, które są ich znaczącymi producentami. Udział tych krajów w światowym eksporcie nawozów wynosi ok. 14%.

Utrudniony eksport

Na problem spadku produkcji ukraińskiego rolnictwa nakłada się nieprzewidywalna sytuacja w zakresie realnych możliwości eksportu drogą morską dostępnych zapasów i bieżącej produkcji rolnej.

Geograficzna struktura głównych rynków zbytu ukraińskiego rolnictwa w naturalny sposób predysponuje ekspedycję morską jako optymalny środek transportu. Funkcjonujący do tej pory model logistyki wywozu wyrobów rolno-spożywczych charakteryzował się następująco: (1) eksportem do Europy transportem kolejowym (uzupełnianym przez transport drogowy), (2) eksportem do pozostałych krajów transportem kolejowym do portów nad Morzem Czarnym, a stamtąd transportem morskim do docelowych odbiorców. Według danych USDA w 2021 r. aż 95% ukraińskiego eksportu zbóż wywieziono transportem morskim (t).

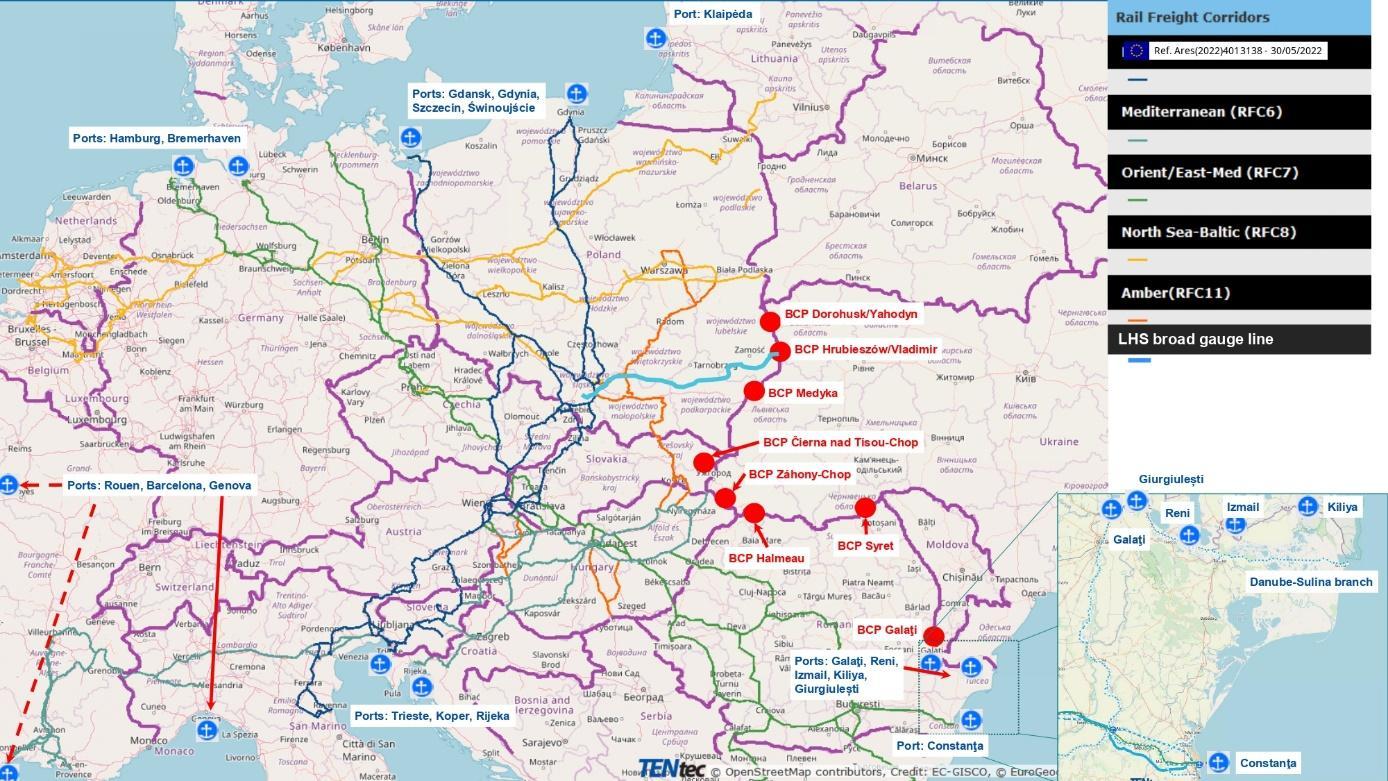

Rosja dokonała zniszczeń ukraińskiej infrastruktury portowej, m.in. portu w Mariupolu, okupuje porty i blokuje poruszanie się po Morzu Czarnym, dlatego transport ukraińskiego zboża jest ograniczony. Władze Ukrainy i społeczność międzynarodowa poszukują możliwości alternatywnych dróg transportu, m.in. poprzez porty w Rumunii, Bułgarii i Polsce, ale nie są one w stanie zapewnić dotychczasowej przepustowości wywozowej.

Przerzucenie dostaw morskich na transport kolejowy natrafia na szereg technicznych problemów, których nie da się rozwiązać w krótkim czasie. Mowa m.in. o dostępności taboru kolejowego, niewystarczających możliwościach przeładunkowych terminali (kolejowych i morskich w Bułgarii i Rumunii), ograniczeniach związanych z różnym rozstawem szyn kolejowych, zatłoczeniu europejskiej sieci kolejowej, a także wzroście kosztów transportu ze względu na dłuższe odległości przewozowe.

W celu zwiększenia możliwości wywozu ukraińskich produktów rolnych w maju 2022 r. Komisja Europejska uruchomiła program Korytarzy Solidarności (Solidarity Lanes Action Plan). Do końca 2022 r. w ramach Korytarzy Solidarności Ukraina wyeksportowała ponad 17 mln t produktów rolnych.

Poniższa mapa ilustruje formułę korytarzy transportowych. Obejmują one głównie transporty kolejowy i drogowy, uzupełniane transportem rzecznym (to m.in. wykorzystanie portów na rzece Dunaj), do europejskich portów. Polska odgrywa kluczową rolę w przypadku transportu kolejowego i morskiego ze względu na porty w Gdańsku, Gdyni, Szczecinie i Świnoujściu.

Rysunek 2. Ilustracja europejskich Korytarzy Solidarności.

Źródło: Amber Rail Freight Corridor

Polskie rolnictwo wypełni lukę?

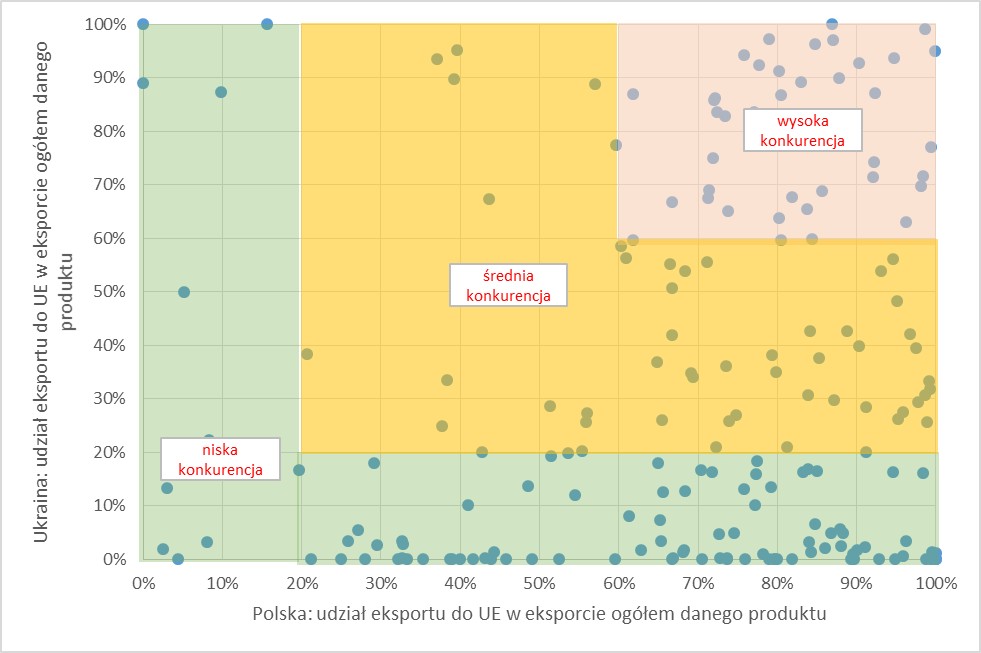

Rolnictwo Polski i Ukrainy może zarówno się uzupełniać, jak i wzajemnie konkurować. By ocenić stopień i obszary konkurowania, przeprowadzono uproszczoną analizę eksportu. Wzięto pod uwagę znaczenie rynku UE dla obydwu krajów.

Im wyższy udział procentowy, tym większe dla danego kraju ma znaczenie rynek UE. Tam, gdzie zarówno Ukraina, jak i Polska będą uzyskiwać wysoką wartość tego wskaźnika, w tych grupach produktowych będzie największy stopień wzajemnej konkurencji. Poniższy rysunek przedstawia wyniki wyżej wymienionej analizy, na którym zaznaczono 3 strefy intensywności konkurowania.

Tylko część produktów jest przedmiotem intensywnej konkurencji na rynku UE, niemniej w przypadku Polski, której eksport jest mniej geograficznie zdywersyfikowany w porównaniu do Ukrainy, produkty te tworzą prawie 2/3 eksportu rolno-spożywczego ogółem.

Rysunek 3. Ilustracja intensywności konkurowania Polski i Ukrainy w zakresie eksportu produktów rolno-spożywczych na rynek UE. 2021, USD

Źródło: dane International Trade Centre, opracowanie własne

Tabela 3. Udział w eksporcie rolno-spożywczym według stopnia intensywności konkurowania.

| Niski | Średni | Wysoki | |

| Polska | 0% | 4,9% | 67,8% |

| Ukraina | 0,8% | 19,0% | 7,7% |

Wysoka konkurencja Polski i Ukrainy na rynku unijnym występuje m.in. w kontekście żyta, nasion rzepaku, oleju rzepakowego, owoców, orzechów, tłuszczy z produkcji zwierzęcej, ogórków, truskawek, miodu naturalnego i alkoholu etylowego.

Innym przykładowym wskaźnikiem, który może być wykorzystany do oceny intensywności konkurowania Polski i Ukrainy na rynkach zewnętrznych, jest wskaźnik ujawnionych przewag komparatywnych, RCA. Im wyższy wskaźnik RCA danego produktu w przypadku Ukrainy w porównaniu do Polski, tym większymi Ukraina dysponuje przewagami w handlu tym produktem na rynku Unii Europejskiej.

Należy zwrócić uwagę, że wartość wskaźnika RCA rośnie wraz z relatywnie większym udziałem eksportu względem importu. Oznacza to, że Polska może wykazywać gorsze wskaźniki RCA w porównaniu do Ukrainy w przypadku produktów, których produkcja jest w relatywnie większym stopniu zagospodarowywana na rynku krajowym, np. pszenicy.

Produktami, w przypadku których Polska i Ukraina posiadają przewagę komparatywną na rynku UE (uzyskują dodatni RCA), są miód naturalny, warzywa strączkowe, owoce, orzechy, pszenica, jęczmień, owies, żyto, kukurydza, gryka, nasiona, tłuszcze zwierzęce i melasy.

Natomiast produktami, w przypadku których Ukraina posiada największą przewagę w relacji do Polski, są olej z nasion słonecznika, orzechy, ziarno soi, olej sojowy, alkohol etylowy, ogórki, makuchy, warzywa, olej rzepakowy i pszenica.

Przeprowadzona analiza wskazuje, że w zależności od sytuacji rynkowej polskie i ukraińskie produkty mogą wzajemnie intensywnie konkurować, co w przypadku Polski dotyczy m.in. takich produktów, jak pszenica, mięso drobiowe, kukurydza, rzepak, słonecznik, makuchy z nasion słonecznika, olej rzepakowy, olej słonecznikowy, ale również wysokoprzetworzonych wyrobów spożywczych, np. wyrobów czekoladowych.

Stało się to szczególnie widoczne w momencie wejścia w życie wcześniej wspomnianej umowy DCFTA, która została wykorzystana przez producentów ukraińskich do intensyfikacji eksportu na rynek UE, w tym rynek polski.

W kontekście potencjału konkurowania na rynku rolno-spożywczym należy mieć na uwadze różnice w wydajności produkcji. Ukraina przeważnie uzyskuje niższe wskaźniki przeciętnych plonów mierzonych wskaźnikiem t/ha w porównaniu do średniej dla UE.

Oznacza to, że w sprzyjających warunkach, tj. odpowiedniej mechanizacji, a w szczególności intensywności nawożenia, Ukraina mogłaby odpowiednio zwiększyć uzyski z istniejących areałów rolnych. Według danych Banku Światowego w 2020 r. wskaźnik konsumpcji nawozów na 1 ha areału uprawnego w przypadku Ukrainy wyniósł 76 kg, a to ponad dwukrotnie mniej w porównaniu do Polski (158 kg/ha) i średniej UE (157 kg/ha).

W analizie możliwości rywalizacji między polską a ukraińską branżą rolno-spożywczą należy zwrócić również uwagę na strukturę organizacyjną ukraińskiego rolnictwa. Jest ona zdominowana przez tzw. agroholdingi, których właścicielami są najbogatsi ukraińscy oligarchowie. Udział największych agroholdingów w areale uprawnym Ukrainy przekracza 10%. Dla porównania areał największych polskich gospodarstw rolnych nie przekracza 20 tys. ha, podczas gdy areał największego ukraińskiego agroholdingu Kernel szacowany jest na 506 tys. ha.

Agroholdingi dysponują rozwiniętą międzynarodową logistyką i mają dostęp do zagranicznego kapitału. Wiele z nich inwestuje również intensywnie za granicami Ukrainy, co sprawia, że mogą stanowić zarówno obszar możliwej kooperacji, jak również intensywnej i bezpośredniej konkurencji z polskimi przedsiębiorstwami rolno-spożywczymi.

Wyzwania dla polskiego rolnictwa

- Zwiększenie zapotrzebowania na polską produkcję

Emigracja obywateli Ukrainy do Polski może wpłynąć na wzrost zapotrzebowania na żywność produkowaną w Polsce. W efekcie może nastąpić odpowiednie zmniejszenie polskiego eksportu zbóż i produktów spożywczych, który zostanie przekierowany na rynek wewnętrzny.

Polska nie jest uzależniona od importu z Ukrainy, natomiast okresowo Ukraina stanowi istotne źródło niektórych towarów. W kontekście głównego wyrobu eksportowego ukraińskiego rolnictwa – ziaren zbóż – Polska notuje nadwyżkę w handlu. Według danych KOWR w okresie styczeń-lipiec 2022 wyniosła ona 3,4 mln t przy imporcie wynoszącym 1,5 mln t, z którego aż 94% stanowiła kukurydza.

W średnim okresie można się spodziewać utrzymania powyższych tendencji, m.in. z tego względu, że Ukraina nie będzie w stanie odtworzyć wolumenu zbiorów płodów rolnych ani zwiększyć stopień przetworzenia.

Dane Krajowego Ośrodka Wsparcia Rolnictwa (KOWR) wskazują, że polskie rolnictwo być może wypełnia już częściowo lukę powstałą w wyniku problemów ukraińskiego rolnictwa i sankcji nałożonych na Rosję.

W okresie styczeń-maj 2022 r. wartość eksportu towarów rolno-spożywczych wyniosła 17,9 mld EUR, a to o 21,9% więcej niż rok wcześniej. W kontekście wyrobów o zbliżonym do Ukrainy profilu eksportu na rynek UE, tj. ziaren zbóż i przetworów, Polska zwiększyła eksport o 20% (13% udział w eksporcie, przy czym 79% z tego kierowane jest na rynek UE).

Ze względu na niskie uzależnienie polskiego eksportu od krajów Wspólnoty Niepodległych Państw wojna na Ukrainie nie wpłynęła istotnie na polski eksport. Eksport do tych krajów obniżył się o 7%, ale ich udział w eksporcie wynosił tylko 4%.

- Konkurowanie polskiego i ukraińskiego rolnictwa

Wraz ze stabilizacją sytuacji na Ukrainie można oczekiwać, że rolnictwo w tym państwie będzie chciało dynamicznie odrobić poniesione straty. Będzie to oznaczało konkurowanie z polskim rolnictwem na rynku krajowym i europejskim.

W tym kontekście Korytarze Solidarności mogą utorować w przyszłości ukraińskim przedsiębiorstwom drogę do rynku UE i częściowo zmienić historyczną strukturę geograficzną ukraińskiego eksportu rolno-spożywczego. Gdyby ten scenariusz się ziścił, polskie rolnictwo mogłoby ponieść istotne straty.

Już obecnie polscy rolnicy skarżą się na niekontrolowany napływ na polski rynek zbóż z Ukrainy, w tym kukurydzy. Produkty te według założeń ułatwień dla ukraińskiego eksportu miały trafiać na rynki zewnętrzne UE, a okazuje się, że docierają na rynek wewnętrzny UE, w tym na rynek polski.

Polski rząd powinien zapewnić warunki dokładnego monitorowania napływu produktów rolnych z Ukrainy i wypracować strategię funkcjonowania w warunkach zwiększonej konkurencji ze strony ukraińskiego rolnictwa.

- Ograniczenie dostępności nawozów

Podobnie jak w innych krajach, polskie rolnictwo musi się zmagać z rosnącymi cenami energii. Wzrost cen energii jest częściowo przenoszony w cenach wyrobów, dlatego przy w miarę stabilnym popycie polskie rolnictwo utrzymuje swoją pozycję na rynku.

Wojna na Ukrainie doprowadziła do zniszczeń również w przypadku produkcji nawozów. Prawie całkowitemu zniszczeniu uległy zakłady Azot w Sewerodoniecku (stanowiące ok. 14% krajowych możliwości produkcyjnych nawozów azotowych). Już w marcu 2022 r. rząd Ukrainy wprowadził ograniczenia w eksporcie nawozów z Ukrainy celem zabezpieczenia dostaw na potrzeby krajowego rolnictwa. Warto również zwrócić uwagę na fakt, że porozumienie w zakresie transportu ukraińskiego zboża z portów czarnomorskich zawartych pod egidą ONZ zawierało również udrożnienie eksportu przez Rosję amoniaku, tj. kluczowego składnika nawozów azotowych.

Polska notuje nadwyżkę w handlu nawozami z Ukrainą. W 2021 r. wyniosła ona 214 mln USD. Ze względu na spadek możliwości produkcji przez ukraińskie firmy nawozowe otwiera to potencjalnie możliwość zwiększenia eksportu przez polskie firmy. Będzie to jednakże uzależnione od wielu czynników, m.in. cen gazu ziemnego i światowej podaży nawozów, w tym z Rosji i Białorusi.

Obszary możliwej współpracy, czyli rekomendacje

Rolnictwo może stanowić istotny czynnik reaktywacji ukraińskiej gospodarki. Kluczowym pytaniem jest, jaką rolę polskie rolnictwo może odegrać w odbudowie Ukrainy. W tym kontekście warto zidentyfikować korzystne dla naszego kraju scenariusze działań.

- Otwarcie się Ukrainy na inwestorów z Polski

Należy umożliwić polskim inwestorom podejmowanie inwestycji w sektorze przetwórstwa i produkcji płodów rolnych na Ukrainie. W tym ostatnim przypadku wymagałoby to od władz ukraińskich przeprowadzenia zasadniczej reformy dostępu do gruntów przez inwestorów zagranicznych przy ich jednoczesnym duży rozdrobnieniu.

Ograniczeniem realizacji tego scenariusza jest realny potencjał kapitałowy polskich firm rolno-spożywczych. Zagraniczna ekspansja kapitałowa polskich firm musiałaby być wsparta konkretnym instrumentarium, m.in. kredytami i ubezpieczeniami inwestycji, o znacznie większych możliwościach niż dostępnych obecnie. Trzeba mieć również na uwadze konkurencję, tj. fakt, że potencjał rolny Ukrainy jest od wielu lat penetrowany przez wszystkich kluczowych graczy na rynku rolnym, w tym kraje przez UE, USA, ale również Chiny i Rosję.

Co więcej, kluczowym warunkiem współpracy jest uwolnienie ukraińskiego rynku, który został zdominowany przez agroholdingi. Polskie firmy powinny skoncentrować swoje wysiłki na współpracy z mniejszymi agroholdingami mającymi ograniczony dostęp do kapitału i rzeczywiście potrzebującymi partnerów do realizacji inwestycji.

Liberalizacja dostępu do rynku dla inwestorów zagranicznych może również wpłynąć negatywnie na polskie rolnictwo, tj. w sytuacji, kiedy w ten sposób zmodernizowane i dokapitalizowane przedsiębiorstwa ukraińskie skierują swoją produkcję na rynek UE.

- Kooperacja produkcyjna

Ukraina, aby zwiększyć dochody per capita, musi odbudować krajowy kapitał prywatny. Świadome tego wyzwania władze Ukrainy mogą ostrożnie podchodzić do otwierania rolnictwa na kapitał zagraniczny, który dodatkowo może być nieoficjalnie powiązany z kapitałem rosyjskim.

Działania o charakterze kooperacji produkcyjnej mogłyby mieć charakter alternatywny w stosunku do przedsięwzięć kapitałowych, tj. nabywania przez polskich inwestorów gruntów lub udziałów w przedsiębiorstwach.

Mechanizm tych działań mógłby być wzorowany na mechanizmach stosowanych w projektach Partnerstwa Publiczno-Prywatnego (PPP), gdzie podmiot publiczny, w tym przypadku partner ukraiński, korzysta z zasobów i kompetencji (w tym przypadku partnera polskiego) w ramach długoterminowego kontraktu (np. strona polska inwestuje i czerpie korzyści z określonej infrastruktury rolnej), przy czym własność udostępnionej prywatnemu partnerowi infrastruktury rolnej należy do strony ukraińskiej.

Rozważany mechanizm wymagałby od władz ukraińskich stworzenia i zapewnienia stabilności odpowiednich regulacji prawnych. Działania w tym obszarze mogą wywołać opór ze strony największych agroholdingów w sytuacji, kiedy odczują one, że na rynku może pojawić się istotna konkurencja.

- Wspólna edukacja rolna

Polska dysponuje rozwiniętym systemem szkolnictwa ponadpodstawowego i wyższego w zakresie produkcji rolnej i przetwórstwa. Mając na uwadze zarówno zniszczenia ukraińskiej infrastruktury edukacyjnej i pogłębianie integracji z UE, Polska mogłaby uruchomić wspólnie z Ukrainą program szkolenia kadr dla szeroko rozumianego rolnictwa.

Aby odpowiedzieć na złożoność potrzeb ukraińskiego rolnictwa w ramach działań naukowych, można rozważyć utworzenie polsko-ukraińskiego instytutu badawczego finansowanego zarówno ze środków prywatnych, jak i publicznych.

Jednym z obszarów badawczych mogłyby być m.in. analizy rynkowe i regulacyjne, co pozwoliłoby polskim przedsiębiorcom na bardziej szczegółowe zrozumienie potrzeb i wyzwań ukraińskiego rynku.

- Wsparcie Ukrainy w obszarze regulacji i inwestycji

Obszar wsparcia regulacyjnego może być szeroki i wykraczać znacznie poza rolnictwo, np. tworzenie mechanizmów poprawiających atrakcyjność inwestowania. W kontekście rolnictwa Polska może zapewnić Ukrainie wsparcie we wdrażaniu wszelkich aspektów regulacyjnych dzięki doświadczeniom we wdrażaniu Wspólnej Polityki Rolnej. Realizacja tej koncepcji wymagałaby prawdopodobnie utworzenia przez polski rząd osobnej, wyspecjalizowanej agencji do zapewniania takiego zagranicznego wsparcia, dla której wzorem mogłaby być np. amerykańska agencja U.S. Aid.

Ważnym obszarem współpracy może też być inwestycja w kolej. Działania w tym zakresie, niezależnie od tych, które Polska podejmuje w ramach Korytarzy Solidarności, mogłyby objąć m.in. wspólne polsko-ukraińskie przedsięwzięcia ukierunkowane na budowę i modernizację taboru kolejowego oraz budowę i remonty infrastruktury kolejowej.

Innym polem kooperacji ważnej dla sektora rolniczego mogłaby być energetyka. Polska dynamicznie rozwija energetykę związaną z rolnictwem, w tym m.in. biopaliwa, oraz w coraz większym stopniu biometan. Ze względu na pozyskane doświadczenia Polska mogłaby wesprzeć Ukrainę w rozwoju tego sektora.

Publikacja powstała w ramach projektu „Wyzwania i szanse dla wsi i rolnictwa w Polsce” realizowanego we współpracy z Fundacją Polska z Natury, która należy do sieci Our Common Home.

Tym utworem dzielimy się otwarcie. Utwór (z wyłączeniem grafik) jest udostępniony na licencji Creative Commons Uznanie Autorstwa 4.0 Międzynarodowe. Zachęcamy do jego przedruku i wykorzystania, prosimy jednak o podanie linku do naszej strony oraz przedrukowanie niniejszej informacji.