Czy zostaniemy ofiarą wojny handlowej? Chiny i Ameryka a gospodarka Polska

W skrócie

Bezpośrednie efekty wojny handlowej między dwiema największymi potęgami świata nie będą dla Polski bardzo dotkliwe, bo nasz eksport do tych krajów nie jest wysoki. Jednak zaburzenia w handlu międzynarodowym mogą być dużo dotkliwsze, niż w przypadku poprzedniego globalnego kryzysu. Sukces gospodarczy rządu będzie zależał od tego, czy uda się przekonać społeczeństwo, by nie ograniczało konsumpcji w sytuacji, gdyby na świecie pogarszała się sytuacja gospodarcza. Działania ograniczające skutki przyszłej dekoniunktury na świecie są środkiem bezpieczeństwa, który każdy rząd powinien dziś wprowadzić.

Polska gospodarka jest na peryferiach światowych rynków finansowych. W czasie ostatniego światowego kryzysu finansowego – udało się go więc przejść suchą stopą, bez recesji. Czy oznacza to, że bez względu na ewentualne globalne perturbacje i teraz możemy czuć się spokojnie? Coraz poważniejsze konflikty gospodarcze między Stanami Zjednoczonymi a Chinami każą przeanalizować, czy wojna handlowa jest dziś realnym zagrożeniem dla bezpieczeństwa finansowego Polski.

Wojna handlowa u bram

Co najmniej od kilkunastu tygodni świat niepokoi widmo wojny handlowej wypowiedzianej przez USA głównie Chinom, ale też poważnie rozważanej w stosunku do innych z partnerów gospodarczych, w tym Unii Europejskiej. Jak powiedziała 18 lipca na spotkaniu ministrów finansów grupy G20 w Buenos Aires szefowa Międzynarodowego Funduszu Walutowego Christine Lagarde, „szczególnie podatnym” na konsekwencje tej „wojny” krajem będą… Stany Zjednoczone. Czy w takim razie działania administracji Trumpa są całkowicie pozbawione sensu ekonomicznego? Niekoniecznie, zwłaszcza jeśli stanowią element strategii negocjacyjnej, a nie realne działanie.

W dotychczasowej historii USA niejednokrotnie wymuszały na innych krajach działania, które były niekorzystne dla ich własnych gospodarek, ale dawały profity (głównie) Stanom Zjednoczonym. Jednym z bardziej znanych przykładów jest choćby Porozumienie Plaza (1985 r.), w wyniku którego Japonia doświadczyła recesji po osłabieniu kursu dolara amerykańskiego wobec jena o ok. 50%. Działanie to poprawiło konkurencyjność cenową amerykańskiego handlu, a także utrudniło eksport (m.in. samochodów) z Japonii do USA, co miało pobudzić amerykańską produkcję. Podobne efekty, również wobec drugiej gospodarki świata, próbuje się uzyskać obecnie. Tym razem jednak przeciwnikiem są Chiny – kraj, na terytorium którego amerykańskie wojska nie stacjonują.

Niektórzy komentują, że podejmowane przez administrację Trumpa działania są bardziej zbliżone do XIX-wiecznej polityki merkantylistycznej, niż do współczesnej polityki gospodarczej, która powinna być oparta na konkurowaniu jakością i innowacyjnością. Podniesienie ceł przez USA może doprowadzić do wielu konsekwencji i to nie tylko tych, o których najczęściej się mówi. Większość analityków koncentruje się na bezpośrednich efektach i prostych reakcjach: podniesienie ceł zwiększy ceny towarów w handlu międzynarodowym, co wpłynie na jego wartość, a przez to na wzrost gospodarczy. To prosty mechanizm. Współczesna gospodarka jednak, jak również reakcje rządów są dużo bardziej złożone.

Chińska bańka w końcu pęknie

Błędem jest, na szczęście coraz rzadszym, lekceważenie Chin i ich roli w gospodarce światowej. Licząc w dolarach jest to druga gospodarka na świecie. Pod względem parytetu siły nabywczej – jest już gospodarką największą.

Chiny są dziś największym na świecie eksporterem i drugim największym importerem. Według Credit Suisse w ciągu ostatnich pięciu lat wkład Chin do wzrostu światowego PKB wynosił 36%. Osłabienie tempa wzrostu w Chinach w oczywisty sposób doprowadzi do wolniejszego rozwoju całego świata, a w tym również USA.

Warto jednocześnie dostrzec, że gospodarka Chin wcale nie jest w tak dobrej sytuacji, jakby się mogło wydawać. Wzrost gospodarczy opiera się głównie na inwestycjach (ten kraj nie wszedł jeszcze w fazę rozwoju opartego na konsumpcji) oraz na eksporcie. Zaburzenia w tym zakresie spowodować mogą recesję. Stąd „atak” USA na eksport chiński – oraz pośrednio na inwestycje – może rzeczywiście wpłynąć na wzrost gospodarczy tego kraju. Chiny zaś nie mogą sobie pozwolić nawet na najmniejszą recesję. Mogłaby ona bowiem zahamować rozwój kraju na dekadę czy nawet na dwie. Tak już było na przełomie lat 50. i 60. XX wieku w Chinach po błędach w planowaniu rozwoju tamtejszej, centralnie sterowanej na wzór radzicki gospodarki czy przez dwie „stracone dekady” Japonii lat 90. i 2000.

Według Banku Rozrachunków Międzynarodowych całkowite zadłużenie Chin w ub.r. przekroczyło już 250% PKB, a według innych źródeł jest to już nawet 270%. 2/3 z tego to długi firm. Tylko kilka krajów na świecie ma większą skalę zadłużenia przedsiębiorstw. Według Banku Światowego są to: Cypr i Hongkong po ok. 200% PKB, USA – 192%, Szwajcaria – 175%, Dania – 165%, Japonia – 162% oraz właśnie Chiny – 156%. Rząd w Pekinie zdaje sobie sprawę ze skali problemu i już w grudniu 2015 r. zapowiedziano plan reform podażowych zmierzających do delewarowania (tj. redukcji nadmiernego zadłużenia) gospodarki.

Dla porównania, długi gospodarstw domowych to jedynie niecała 1/5 całości długów Chin, a poziom długu gospodarstw domowych w stosunku do PKB wynoszący ok. 50% jest porównywalny z wielkościami dla Niemiec i nieco niższy niż średnie w strefie euro, tj. 58%. Jednak dynamika ich wzrostu jest bardzo duża i, co ważniejsze, dużo większa niż dochodów gospodarstw domowych (zob. wykres). Poziom zamożności Chińczyków jest przy tym jednak dużo niższy, niż w państwach rozwiniętych. Ponadto, długi te przekroczyły poziom 100% dochodu rozporządzalnego gospodarstw domowych.

Dochód rozporządzalny i długi gospodarstw domowych w Chinach

Źródło: Financial Times.

Bieżący rok jest rekordowym pod względem upadłości obligacji korporacyjnych. To znaczący czynnik biorąc pod uwagę, że Chiny to trzeci na świecie rynek takich obligacji, zaś kraj ten nie ma dużego doświadczenia w radzeniu sobie z nimi, a szczególnie z ich niespłacalnością. Stąd nie dziwi informacja sprzed kilku dni, kiedy wicedyrektor komisji doradczej sądu najwyższego Chin ostrzegał, że sądy ludowe powinny przygotować się na wzrost liczby bankructw firm. Warto pamiętać, że USA w latach 80-tych XX wieku przeszły przez kryzys wywołany obligacjami śmieciowymi, a tamtejszy system sądowniczy jest bardzo sprawny w zakresie bankructw,czego nie można powiedzieć o Chinach czy o Japonii.

Co istotne, choć największe problemy są w przypadku obligacji firm państwowych (70% długów firm jest w rękach firm państwowych), to bankrutują głównie prywatne. Upadek tych pierwszych pociągnąłby za sobą pogorszenie kondycji finansujących je banków, również głównie państwowych. Czyli eskalacja wojny handlowej mogłaby wywołać kryzys zadłużeniowy, a następnie bankowy. Więcej nie trzeba do pogrzebania chińskiej gospodarki.

Bańka zadłużeniowa w Chinach jeszcze nie pękła, ponieważ koniunktura na świecie była dotąd bardzo dobra. Dzieje się tak ze względu na politykę gospodarczą rządów. W Chinach po 2008 r. władze wpompowały przez państwowe firmy i banki do gospodarki ponad 0,5 biliona dolarów. W USA wprowadzono zaś luzowanie ilościowe, a więc wzrosła podaż dobra, które uznawane jest za bezpieczne. W przypadku kryzysu sub-prime takim dobrem były obligacje hipoteczne o najwyższym ratingu AAA. Póki nie dowiedziano się, jak mało warte było ich realne zabezpieczenie, dopóty był na nie popyt. Podobnie w ostatnich latach rósł popyt na instrumenty oparte na dolarze, np. obligacje skarbowe. Co ciekawe, dużym nabywcą amerykańskich obligacji skarbowych były Chiny. W 2000 r. posiadały ich tylko na kwotę 71 mld dolarów, a ostatnio było to już prawie 1,2 biliona dolarów. Chiny w połowie ub.r. wyprzedziły pod tym względem Japonię. Dla porównania – Polska ma ich ok. 41 mld dolarów.

Powyższe powiązania tłumaczą, dlaczego powstało słowo Chimeryka – termin ukuty przez Nialla Fergusona, historyka gospodarczego – które dobitnie wyraża, jak bardzo powiązane są gospodarczo oba kraje. Przez lata Chiny akumulowały oszczędności, dzięki którym rząd USA mógł emitować dług oraz utrzymywać niskie stopy procentowe. Gospodarka Chin i Ameryki rozwijały się w symbiozie. USA – w dużej mierze dzięki Chinom – były w stanie zmonetyzować zaufanie do swojej gospodarki. W efekcie zwiększyły swoje zadłużenie brutto w ciągu 16 lat ponad dwukrotnie: z 53% w 2001 r. do prawie 108% PKB w 2017 r. (dane Międzynarodowego Funduszu Walutowego). Korzystał na tym także cały świat – zwłaszcza, że w ostatnich latach nie było widać wzrostu inflacji. Innymi słowy, oszczędności generowane m.in. przez chińskich rolników poprzez mechanizm transmisyjny finansowały dobrą koniunkturę na całym świecie. Oczywiście, to pewna przesada dla uwypuklenia zależności pomiędzy Chinami i resztą świata, w tym Polską.

Sytuacja w Państwie Środka jest coraz trudniejsza

Znaczące ochłodzenie koniunktury w Chinach spowoduje zatem trudności dla gospodarek innych krajów. Zwłaszcza, że sytuacja Chin już teraz nie jest bardzo różowa. Przez wiele lat trwał boom na rynku nieruchomości. Tymczasem ceny zaczęły już spadać, a w niektórych miastach lokalne władze je zamroziły. Ponadto, niektóre lokalne rządy nie zawsze mają środki na wypłaty pensji dla urzędników i emerytów. W drugim kwartale br. gospodarka osiągnęła gorsze wyniki gospodarcze. Dlatego bank centralny (The People’s Bank of China – POBC) zaczął już stymulować gospodarkę. By nie drażnić USA, co na dłuższą metę się nie udało, zamiast tradycyjnego obniżenia stóp procentowych wprowadzono quasi-luzowanie tylnymi drzwiami. POBC obniżył bowiem rentowności 91-dniowych obligacji skarbowych sprzedawanych bankom (z 4,7% w czerwcu do 3,7% w lipcu br.). Ponadto zaczął zachęcać banki komercyjne (w praktyce – państwowe) do zakupu bardziej ryzykownych obligacji korporacyjnych (o ratingu AA-, tj. śmieciowym).

W wyniku ostatniego kryzysu finansowego na świecie władze Chin zezwoliły firmom na pozyskiwanie finansowania swojej działalności bezpośrednio z rynku, z pominięciem banków. W ten sposób powstał ogromny sektor shadow banking (nieregulowanych pożyczek) wyceniany na 10 bilionów dolarów, a także olbrzymi rynek obligacji korporacyjnych.

Wzrost gospodarczy w Chinach oparty jest w dużej mierze na długu, natomiast długi firm emitujących obligacje korporacyjne mogą przypominać piramidę finansową. Póki są chętni do wykupu kolejnych – można je rolować. Kilka miesięcy temu jednak administracja wydała wytyczne w tym zakresie, starając się przez to zmniejszyć sektor shadow banking. Prowadzi to jednak do bankructw. W tym straty z tego tytułu wynosiły już, według Bloombera, prawie 5 mld dolarów, czyli więcej niż w całym ubiegłym. Ostatnio zaś z ich wykupem miał problem gigant na rynku górnictwa węgla kamiennego tj. Wintime Energy. Jeśli nie uda się opanować problemu, gdy okaże się że oszczędności jest mało, a długów dużo, ucierpi nie tylko gospodarka Chin.

Władze Chin zdają sobie sprawę z powagi sytuacji – z trudności strukturalnych, które mogą zostać obnażone w wyniku wojny gospodarczej z USA. Stąd w ostatnich dniach bank centralny postanowił osłabić restrykcyjność regulacji, za pomocą których chciano walczyć z shadow banking, a także zwiększył dostępność rocznych pożyczek dla banków (o 74 mld dolarów).

Ameryka też się sypie

Również w gospodarce amerykańskiej widać pewne potencjalnie niepokojące zjawiska. Trwa drugi, najdłuższy w rejestrowanej statystycznie historii (tj. w ciągu ostatnich 150 lat) okres nieprzerwanego wzrostu gospodarczego (najdłuższy taki okres zaczął się w marcu 1991 r.; do pobicia rekordu brakuje ok. roku). Z jednej strony to cieszy, ale trzeba też pamiętać, że każdy cykl koniunkturalny kiedyś się kończy, a po każdym boomie przychodzi recesja. Jest kwestią czasu, kiedy ona nastąpi. Peter Schiff, jedna z nielicznych osób która przewidziała poprzedni kryzys finansowy, stwierdził, że gdyby Trump nie wygrał wyborów, to w USA już by była recesja. Jego wygrana nakręciła pozytywne oczekiwania konsumentów i firm na bazie obietnic m.in. cięć podatkowych. Jednak jest to tylko odłożenie recesji w czasie – nie wiemy, na jak długo.

Analitycy Goldman Sachs Global Investment Research wskazują na dwa ważne zagrożenia dla wzrostu w USA. Pierwszym z nich jest przegrzanie koniunktury – stopa bezrobocia może niebawem spaść do poziomów najniższych od wojny koreańskiej. Co prawda nie widać wzrostu inflacji, ale – jak wiemy z poprzedniego kryzysu – popularny jej wskaźnik CPI (consumer price index) nie mierzy zmian cen aktywów. Stąd drugim zagrożeniem widzianym przez Goldman Sachs jest bąbel na aktywach: na akcjach i obligacjach. Te bańki są jeszcze groźniejsze – istnieją na wielu rynkach, a ich rozmiary napompowane przez luźną politykę pieniężną są ogromne.

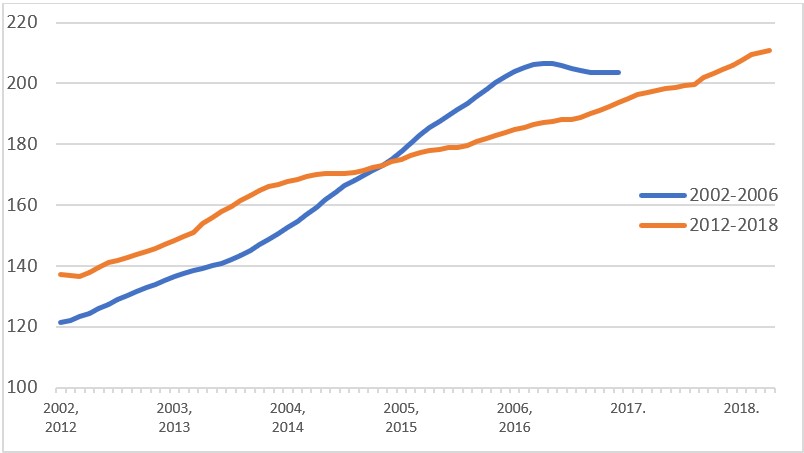

Ponadto, poziom cen nieruchomości w głównych miastach USA jest już wyższy, niż rekordy z poprzedniej dekady. Dynamika wzrostów w ostatnich latach nie była tak wysoka, jak w okresie 2002-2006, ale mówi się już o bańkach na rynkach nieruchomości w Vancouver, Toronto, Londynie, Monachium, Amsterdamie, Sztokholmie, Hongkongu czy Sydney – a więc nie tylko w USA. Na marginesie warto zauważyć, że za część z tych wzrostów odpowiadają inwestorzy z Chin. W większości z ww. miast, a także w Nowym Jorku czy San Francisco, widać zresztą pierwsze spadki cen. Tendencje te spowodowały ostatnio znaczącą korektę sprzedaży nowych domów poniżej wcześniejszych oczekiwań. Przypomnijmy, że upadek banku Lehman Brothers, czyli symboliczny fakt rozpoczynający poprzedni kryzys finansowy, poprzedzony był trwającym przez ponad rok spadkiem cen nieruchomości.

Miesięczne wskaźniki cen domów S&P/Case-Shiller w 20 miastach (styczeń 2000 = 1000)

Źródło: oprac. wł. na podst. Federal Reserve Bank of St. Louis.

Od wojny handlowej do wojny walutowej

Głównym ryzykiem i problemem, przed którym stoi światowa gospodarka, nie jest wojna handlowa. Jej negatywne skutki mogą być zmniejszone przez poluzowanie innych polityk gospodarczych, np. fiskalnej, pieniężnej czy walutowej. Najszybszej reakcji można się spodziewać poprzez dewaluacje walut (jeśli jest taka możliwość). Tak też zrobiono w Chinach, gdzie kurs walutowy juana jest ściśle regulowany przez bank centralny. Dewaluacja była szybka i znacząca: łącznie od końca maja br. do 19 lipca juan stracił aż 7% na wartości. W czwartek, 19 lipca prezydent Trump stwierdził nawet, że juan „spada jak kamień”. Natomiast dzień później oskarżył Chiny i UE o „manipulacje kursem walutowym i stopami procentowymi”

China, the European Union and others have been manipulating their currencies and interest rates lower, while the U.S. is raising rates while the dollars gets stronger and stronger with each passing day – taking away our big competitive edge. As usual, not a level playing field…

— Donald J. Trump (@realDonaldTrump) 20 lipca 2018

Otwiera się więc nowy front wojny między dwiema największymi gospodarkami świata. Jak w piątek 20 lipca określili to analitycy Goldman Sachs: „Wojna handlowa przekształca się w wojnę walutową”.

Nie jest to oczywiście korzystne dla Chin. Widać to po wskaźniku giełdy w Szanghaju, który spadł w ciągu miesiąca aż o 7%. Ponadto, widząc spadek wartości renminbi Chińczycy będą jeszcze bardziej chcieli uniknąć ograniczeń wywozu kapitału. Władze mają już z tym doświadczenie, a poza tym chodzi o wygranie wojny, więc utrata części rezerw jest wliczona w koszty. Jeśli kurs przekroczy 7 juanów za dolara (obecnie 6,8), może to uznane przez USA jako wypowiedzenie wojny walutowej.

Dewaluacja renminbi może zachęcić inne kraje, z którymi Chiny mają dużą wymianę handlową, do pójścia w ich ślady. Wtedy zacznie się wyścig o to, kto szybciej i w większym stopniu doprowadzi do osłabienia swojej waluty, by nie utracić konkurencyjności kosztowej. Ponadto, za dużą część eksportu Chin odpowiedzialne są prywatne, zagraniczne firmy, których władze tego kraju nie muszą wspierać. Widać więc, że efekty zapoczątkowanej wojny handlowej mogą wpłynąć na cały świat, w tym na USA.

W odpowiedzi na pogarszające się warunki, FED będzie musiał obniżyć stopy, choć planował je podwyższyć jeszcze dwukrotnie do końca bieżącego roku. Ponieważ jednak prezydent Trump oczekiwałby ich obniżenia, to pójście w tym kierunku będzie mogło być uznane za przejaw braku niezależności politycznej banku centralnego. Może to dodatkowo obniżyć zaufanie do dolara i do obligacji skarbowych USA. Ponieważ tylko w nielicznych przypadkach krajów zaawansowanych gospodarczo udało się doprowadzić do schłodzenia koniunktury bez „twardego lądowania”, to biorąc pod uwagę słabnącą koniunkturę w Chinach potęguje się ryzyko, że przejście przez kolejną recesję nie będzie takie gładkie.

Dominującym nabywcą amerykańskich obligacji korporacyjnych i pożyczek lewarowanych, a także obligacji skarbowych, jest ostatnio Japonia. To się może zmienić, gdy ten kraj obejmą negatywne konsekwencje wojny gospodarczej. Choć z innych powodów, to Rosja zmniejszyła wartość posiadanych przez siebie obligacji skarbowych USA: z 96 mld $ w marcu do jedynie 15 mld $ w maju, w zamian kupując złoto. Stała się największym posiadaczem złota na świecie (o wartości ok. 80 mld dolarów) wyprzedzając Chiny. Należy pamiętać, że z reguły to złoto uznawane jest za dobre zabezpieczenie na wypadek recesji. Gdyby Japonia i Chiny również poszły w tym kierunku i zamiast kupować amerykańskie obligacje skarbowe czy korporacyjne skierowały się w stronę złotego kruszczu, to budżet USA miałby spore kłopoty. Podważyłoby to zaufanie do dolara, jednego z głównych „towarów” eksportowych USA w ostatnich latach.

Najlepiej więc dla świata byłoby, jakby któraś strona się poddała lub ogłoszono zawieszenie broni. Ale to już polityka, a ta – zwłaszcza w przypadku prezydenta Donalda Trumpa – jest mało przewidywalna.

Jest jeszcze jeden czynnik ryzyka, o którym często się nie mówi. Często za papierek lakmusowy gospodarki uznaje się stan giełdy. Firmy FAANG (Facebook, Apple, Amazon, Netflix and Google) stanowią już 11% wskaźnika S&P500, ale sektor technologiczny w pierwszej połowie br. był odpowiedzialny za aż 98% wzrostów S&%500. Bez nich więc widać byłoby generalnie straty na amerykańskiej giełdzie, co wskazywałoby na raczej nienajlepszą kondycję tamtejszej gospodarki. Korekta tego przewartościowanego sektora może pociągnąć za sobą nie tylko resztę giełd w USA, ale też indeksy technologiczne spółek europejskich.

Przykładem tego, jak nerwowa jest już sytuacja były wydarzenia ostatniego czwartku (26 lipca), kiedy Facebook stracił aż 120 mld dolarów (20% wartości). Był to największy w historii świata dobowy spadek wartości jednej firmy. Takie spadki miały miejsce w czasie kryzysu dotcomów oraz kryzysu z 2008 r. Stawiałbym więc tezę, że obecna sytuacja gospodarki USA jest poważniejsza, niż przed dwoma poprzednimi kryzysami.

Jakie konsekwencje dla Polski?

Na razie wojna handlowa była głównie medialną zagrywką pomiędzy rządami. Zapowiedź prezydenta Trumpa z 19 lipca, że jest gotowy na wprowadzenie 500-miliardowych ceł dla Chin (czyli na cały handel z nimi), to na razie tylko stroszenie piórek. Oskarżanie o manipulacje kursem miało już miejsce za czasów prezydenta Obamy. Na razie więc sytuacja bardziej przypomina partię szachów, niż wojnę. Tym niemniej trzeba to obserwować.

Jeśli włączą się jednak do niej banki centralne, będziemy mieli pełnej skali wojnę gospodarczą między dwiema największymi gospodarkami świata. Z reguły na wojnach tracą najsłabsi, a zyskują ci, którzy dostarczają broni.

Czy Polska ma broń, którą obie potęgi mogłyby wykorzystać? Raczej nie. Czy będzie biernie patrzyła na wojnę ponad naszymi głowami czy też przygotuje awaryjne warianty działań? To już zależy od polityk makroekonomicznych władz: rządu i banku centralnego oraz od ich koordynacji.

Bezpośrednie efekty wojny handlowej między dwiema największymi potęgami świata nie będą dla Polski bardzo dotkliwe, bo nasz eksport do tych krajów nie jest wysoki. Jednak zaburzenia w handlu międzynarodowym mogą być tym razem bardziej odczuwalne. Udział eksportu w polskiej gospodarce to już 54% PKB (w latach 2006-2008, czyli przed poprzednim kryzysem, to ok. 38%). To już wystarczająco dużo, by w sytuacji ograniczenia obrotów handlowych na świecie zaburzyć część wzrostu gospodarczego w Polsce.

Ponadto, międzynarodowa pozycja inwestycyjna netto – mimo bycia jednym z priorytetowych wskaźników makroekonomicznych premiera Morawieckiego – nadal nie stawia Polski w dobrym świetle. Co prawda wskaźnik ten w 1. kwartale br. jest najlepszym wynikiem od 8 lat, to jednak według Eurostatu w stosunku do PKB pozostajemy na jednym z najdalszych miejsc na świecie: w UE jedynie za krajami PIIGS, Cyprem, Chorwacją i Słowacją. Spośród nich, jedynie Polska i Chorwacja nie są w strefie euro. A zatem w sytuacji kryzysu nie moglibyśmy liczyć na fundusze dla tej grupy krajów, zaś warunki pożyczania nam pieniędzy są mniej atrakcyjne, niż np. w przypadku Słowacji.

Z bezpośrednimi efektami wojny kursowej powinniśmy sobie poradzić – nie będąc w strefie euro mamy możliwości reagowania dopasowując działania do potrzeb gospodarki i będziemy w stanie zaabsorbować szok asymetryczny (naszej gospodarce wciąż jest daleko do spójności z krajami „rdzenia” strefy euro). Jednakże ceną osłabienia się kursu złotego, oprócz wzrostu kosztów spłaty kredytów frankowych, byłoby podwyższenie rentowności obligacji skarbowych, co zwiększyłoby deficyt budżetowy, a następnie dług publiczny. W przypadku zaś głębszego kryzysu, sytuacja może się wymknąć poza kontrolę, a dług – nawet przy zastosowaniu kreatywnej księgowości – mógłby przekroczyć limit określony w konstytucji. Byłoby to dla zagranicy dodatkowym sygnałem braku zakotwiczenia stabilności polskiej polityki gospodarczej.

Większym problemem niż bezpośrednie skutki dla Polski byłaby dekoniunktura na świecie, a szczególnie w Unii. Będzie jeszcze trudniej dojść do porozumienia w zakresie polityki stabilizacyjnej, niż w poprzednich latach, a Brexit, napięcia migracyjne we Włoszech i Niemczech czy dyskusje wokół praworządności Węgier i Polski nie będą pomagały we wspólnym radzeniu sobie z wyzwaniami. Wyjątkiem są jednolite dla dużego obszaru decyzje Europejskiego Banku Centralnego (strefa euro) oraz w zakresie polityki celnej (cała UE), ale w zakresie polityk fiskalnych ich koordynacja w UE jest słaba. Ponadto w interesie Polski byłoby, by zwłaszcza w Niemczech koniunktura była dobra. Trudno powiedzieć czy tak będzie, jeśli odrodzą się nie do końca rozwiązane problemy krajów południowej Europy (PIGS), które krótkookresowo mogą być kosztowne.

Nie zatem bezpośrednie, ale pośrednie efekty wojny handlowej byłyby istotne dla polskiej gospodarki – i to tylko wtedy, jeśli przeniesie się ona na inne fronty.

Nie jest to jednak jedyne ryzyko. Uważne monitorowanie sytuacji międzynarodowej jest ważne ze względu na strukturę wzrostu gospodarczego naszego kraju. Choć wyniki makroekonomiczne na pierwszy rzut oka wyglądają znakomicie (wysoki wzrost gospodarczy, rekordowo niska stopa bezrobocia), to są one powodowane dobrą koniunkturą na świecie, a także konsumpcją napędzaną m.in. transferami budżetowymi a także wysokimi inwestycjami publicznymi. I o ile nie będzie kryzysu budżetowego, to inwestycje publiczne można nadal będzie utrzymywać w najbliższych latach na wysokim poziomie (fundusze unijne). Ponadto, choć stopa bezrobocia maleje coraz wolniej, to jednak nadal wykazuje tendencje spadkowe. Tylko czekać, kiedy przełoży się to na wzrost inflacji.

Wyzwaniem może być utrzymanie poziomu konsumpcji, która stanowi ponad połowę wzrostu gospodarczego. W sytuacji niższych wpływów budżetowych, trudniej będzie nadal szczodrze finansować transfery, a społeczeństwo będzie się domagało ich utrzymania. Ponadto, różne grupy społeczne będą się domagały wzrostu płac. Będzie to powodowało presję na wzrost cen. Już teraz Polska jest na skraju przegrzania koniunktury, podczas gdy w Rumunii prawdopodobnie już to nastąpiło.

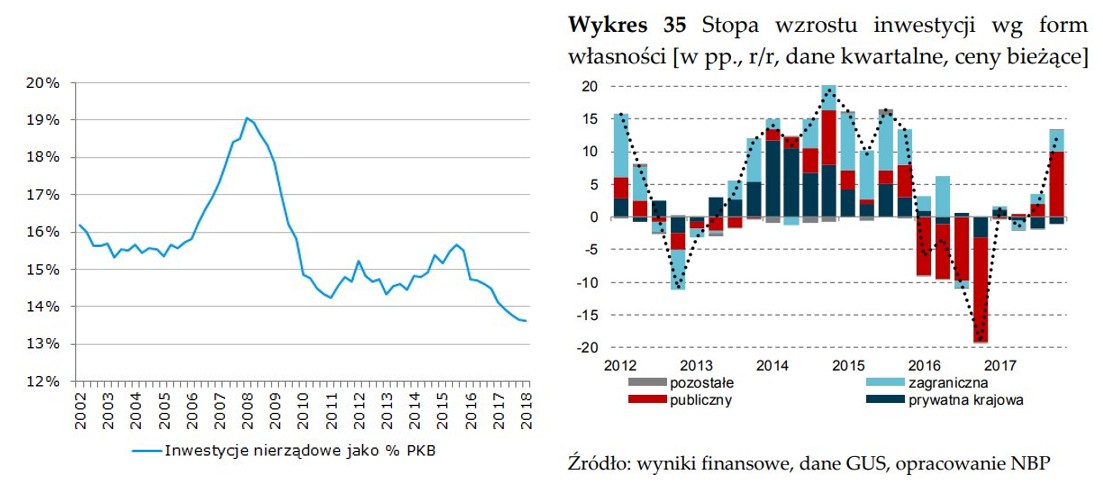

Stymulowanie konsumpcji przez rząd nie spowodowało dotąd wystartowania silnika wzrostu napędzanego prywatnymi inwestycjami. W dodatku ich udział w gospodarce się zmniejsza. Dominują te dokonywane ze środków publicznych. Dobrze że są, jednak ich długookresową efektywność można poddawać w wątpliwość. Źródło: mBank Research

Źródło: mBank Research

Choć w I kwartale br. choć wzrost akumulacji brutto wyniósł aż 21% r/r, to nie ze względu na inwestycje (wzrost o 8,1%), a wzrost zapasów (110%), które osiągnęły wartość nienotowaną od co najmniej 15 lat. Inwestycje to jedynie 18% PKB w ub.r. oraz jedynie 14% PKB w I kwartale br. – i jest to najniższy wynik od ponad 20 lat. W dodatku w 80% mają one miejsce w budownictwie. W przypadku ogólnego pogorszenia się koniunktury, powtórzy się sytuacja sprzed 10 lat – wartość prywatnych inwestycji zmniejszy się.

Wydatki publiczne są na raczej niezmienionym poziomie, więc strukturalnie największy udział w PKB ma konsumpcja krajowa. Sukces gospodarczy rządu będzie zależał od tego, czy uda się przekonać społeczeństwo do tego, by nie ograniczało konsumpcji w sytuacji, gdyby na świecie pogarszała się sytuacja gospodarcza. Jeśli społeczeństwo zmieni swoje oczekiwania dotyczące przyszłego kształtowania się koniunktury i ograniczy konsumpcję na rzecz oszczędności, czyli zacznie oszczędzać na „czarną godzinę” (a przypomnijmy, że pod względem oszczędności polskie gospodarstwa są na jednym z ostatnich miejsc wśród krajów OECD, a więc nie mają wystarczająco dobrej poduszki bezpieczeństwa na wypadek dekoniunktury), to popyt konsumpcyjny w gospodarce osłabnie. Dodając do tego i tak już stosunkowo niskie nakłady inwestycyjne (a w okresie spowolnienia nie będzie można liczyć na ich wzrost) oraz możliwy spadek eksportu – otrzymujemy nieciekawą sytuację. Jest ona w dodatku trudniejsza, niż przed rozpoczęciem poprzedniego, światowego kryzysu finansowego.

***

Dotychczasowe analizy skutków wojny handlowej obejmowały wprowadzone już cła oraz dotyczyły bezpośredniej wymiany handlowej między Polską a USA czy Chinami. Tymczasem, patrząc szerzej na gospodarkę światową oraz na scenariusze ewentualnego pogłębiania się „wojny” konsekwencje dla Polski byłyby dużo poważniejsze. Nawet jeśli obecnie nie ma powodów do zmartwień, to sytuację należy przynajmniej bardzo uważnie monitorować. Biorąc zaś pod uwagę, że każdy boom zawsze kończy się recesją, wprowadzenie działań ograniczających skutki przyszłej dekoniunktury na świecie jest zwykłym środkiem bezpieczeństwa, który każdy rząd o minimalnej wiedzy na temat ekonomii powinien wprowadzić.

Same działania rządu mogą nie być wystarczające – jeśli tylko inflacja jest pod kontrolą, to bank centralny ma ustawowy obowiązek wspierać politykę gospodarczą rządu. Ma on dziesiątki świetnych ekonomistów, ale jego wsparcie (choćby w zakresie polityki innowacyjnej rządu) było dotąd dość ograniczone. W przypadku spowolnienia koniunktury harmonijne współdziałanie będzie po prostu niezbędne.